【感谢您长期对“周密金融”的关注与关心,为便于后期技术开发以及预防封号风险,即日起“周密金融”开通企业版微信平台“密金融”,微信号:zmjinrong_com,敬请提前关注,未来我们将给您提供更加便利的金融服务与优质好文】

一、市场谁是谁的提款机

大家经常听到说股市、期货市场就像提款机,似乎每一个人都有这样的幸运,开个账户就可以随意来提款。其实不然,倒是几乎每一个开户者从始至终、别无例外的成了市场的提款机。他们不管从事什么工作,所处什么行业,只要参与进来,都会少吃俭用、平日精打细算而又乐此不疲的往市场捐款,成了市场的提款机。

在一个期货市场交易者成熟起来之前,他其实一直要扮演期货市场的提款机的角色。在这个市场也就是千分之几的人能够最终把期货市场当做自己的提款机,其他交易者都是期货市场的供血机、提款机。

来一个数据:

二、2%资金开仓是不存在逆市交易问题 (仅针对单打独斗的个人日内交易)

交易者奇怪:为什么只要开仓就会是逆势赔钱?其实他们也许永远也不知道,如果使用2%资金开仓,懂得一点资金管理的粗糙皮毛,他们会发现一个崭新的自我,一个焕然一新的交易新天地。

其实伦敦交易员在之前的伦敦线下活动给一些个人交易者交流的时候(主要是留英学生),建议只拿1%最多5%进行开仓做交易。其实感觉的出来很多人都挺不解,觉得只拿1%来做的话就完全没有利润了,还不如去麦当劳打工。但是我始终认为养成一个好的交易习惯对未来操作大额资金非常重要。2%不仅是一个好的风险控制习惯,也能给你非常大的灵活度做调整。要是只用2%的资金来做交易的利润没有麦当劳打工收入高,那我建议你还是先不要做交易,先去麦当劳打工把启动资金挣够了再来。这个道理很简单,哪里赚钱容易就去哪,要是麦当劳的无风险收入远远大于交易带来的高风险收入,那我还做交易干什么。。。

如果不想去麦当劳打工,就想学交易,那伦敦交易员也还是建议你只拿2%开仓, 以学习经验为主,目的是养成好习惯,给自己更大的空间去操作,先不要想到通过交易赚钱。另外,这样操作出来的Track Record通常都较为稳定,到时候有意愿去申请伦敦的交易员工作的时候,也能有一些帮助,毕竟资本是追逐稳定盈利的,而非那些能让其一夜暴富晋升高富帅然后又一夜破产回到解放前的交易员。

逆势与顺势及来自于我们的客观判断,也来自于我们的主观感受。如果我们在不同时间框架下看单子,在周线、日线是顺势的,在小时图、分时图上可能就是逆势的。

如果交易者用2%的资金开仓,他会发现自已的单子几乎不存在方向性问题,从任何时间框架、单元看都是可以拿得住的好单子;而且很快可以获利虽然不多,但终究是久违的盈利,是一个好的兆头。

有一个做了十余年期货的交易者讲:你看我建的仓位,我做的是一个三个月获利20%的单子。三个月后看日K线果然可以获利20%多,可是他建仓之初就是满仓,根本经受不住行情的盘整,单子是无法拿住的,最终能够不赔钱已经来不起了。

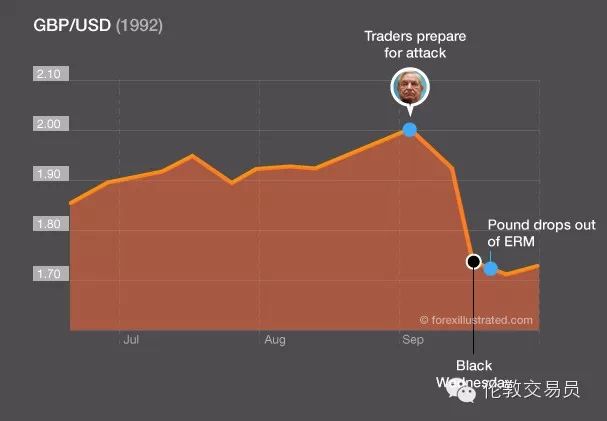

当然,此问题不针对国际金融界的大佬们,借用索罗斯的话:

“如果你相信自己是正确的,为什么只投入这么少”

-------------------- 1992年秋,索罗斯旗下基金经理德鲁肯米勒认为英国政府的英镑不会贬值的许诺是嘴硬心虚,他投放了20亿美金做空英镑。 索罗斯听取了他的汇报后说了一句话,这句话也成为了华尔街的名言金句。索罗斯最后追加了五倍最空资金。 这场投机英镑的战役是索罗斯有生以来的最大下注。9月16日英国政府被迫把英镑贬值了25%,索罗斯一夜之间净赚10亿美元

但此句话对散户没太大借鉴意义,大佬们所掌握的基本面消息和资源是普通人远远不能想象的,人家跟央行行长觥筹交错亦或是掰手腕较劲的时候, 在K线电子屏面前端坐的散户们是很难发现些端倪的。绝大多数交易员能做的,就只是在大佬们把市场给带起来的时候(也就是技术分析里的突破),跟风追一把,捡一点他们吃剩的。这没什么不齿的,因为要是能稳定做到这一点,这就已经战胜了市场上99.9%的交易员了。

三、全仓交易即便顺势也是逆势

全仓交易等于是背水一战,在我们的期货交易者中大多数是淮阴侯韩信之后。如果是满仓交易,即便是顺势也等于逆势,因为他们是经受不起最细微、最微弱的动荡,乃至在任何时间单元的行情起伏、波折,一点风吹草动对他们就面临是灭顶之灾。

2008年之初,一个原本很小心谨慎的国内操盘手要布单做橡胶,他刚刚在白糖上面狠赚了一笔,信心满满的。让人没有想到的是,他竟然奋不顾身的全仓杀进橡胶合约,然而次日日胶大跌,他在国内开盘后第一时间跑了出来,算他跑得快,资金损失了3%,但是其后,橡胶的开始了一轮波澜壮阔、滚滚向前的大行情,如果他用百分之几的仓位布单,逐步加码,他又几乎可以狠赚一笔。

在金融市场,看出行情不是本事,做出行情才是本事。这就是为什么散户的行情判断水准高于专业人士,而却往往惨败出局的根本原因:他们不懂得交易策略。

四、要想不逆势交易,解决好仓位问题

仓位问题是交易策略的一部分,准确说是资金管理问题。要想不做逆势交易,只要解决好资金管理就可以妥善解决。你即便不懂技术分析你用2%的资金试单,其赚钱的几率比技术分析老手全仓做单要高出百倍。

有个别已经做了5、6年了的交易者,还沉浸在偏执的指标分析中。可是指标是提炼的几项数据编制的,不足以反映行情交易的整体风貌。可是他一直活在他的金叉死叉、上穿下穿的世界里。也许他只能接受单调的事物,他对形态学、基本面分析、道氏理论、波浪理论、交易策略几乎是一无所知。但当别人把一个成功率在98%的系统交易形态图给他,他如果能够理解技术,他只在不同的时间框架下做这种图形形态就可以赚得盆满钵满,但是,他根本理会不了,却自命不凡的经常以技术分析行家里手的面目出现。

在真正专业的交易团队,资金管理、交易策略永远是第一位的,而技术分析比基本面分析还要次之。

五、要增加自身资金厚度和纵深回撤空间

全仓交易抵挡不了分时的波动,70%的仓位勉强应对隔夜的风险,半仓抵御不了逆趋势的波动,30%经受不起大幅度的回调。

我们每个人的资金都是有限的,尤其是我们大多数交易者来到期货市场都是为了赚钱的,没有谁想来捐钱,但是结局为什么殊异?在于不懂得增加自身资金厚度和纵深回撤空间。

在极为有限的资金中,我们只要用2%去交易就可从而增加自身资金厚度和纵深回撤空间而不需要增加资金量。2%资金开仓,我们资金使用频率是低于全仓布单的,但是市场是以胜负、输赢论英雄的,而不是博傻。2%资金建仓的用户资金使用率极低、手续费极低,但最终会是赢家,为什么?因为他们科学、有效的增加自身资金厚度和纵深回撤空间。

用股票给大家举个例子为什么专业的正规军通常要比绝大多数散户靠谱

基金经理不是神,他们也经常会犯错,甚至犯大错。如何败而不乱,败中脱身,甚至败中求胜,这是判断一个专业投资人士和草根(或非专业投资人士)的最重要差别。投资过于复杂,不是你把一个公司研究透了就可以赚钱的,否则马化腾当年也不会很便宜卖腾讯了。

以下故事可能与事实稍有差别,不影响故事的真实性和可靠性。

案列1

话说07年6000多点,著名私募J 依然看好后市,仓位不轻,后来大盘一路下跌,它的净值也难免受到重创,到3000点时,各个利好袭来,大盘那天几乎涨停,几乎所有人群情激奋,冲杀进去,J涨停板出货,一天轻松把全部股票清完,劵商们大惑不解,后市大家看到了,反弹很快夭折,一路跌到1600点。如果不是涨停板出货,他如何逃过后面的大跌?并且如何出得了货?专业人士对后市的判断与众不同,并且非常准确,逆势而为,不是顶尖高手如何可以做得到?

案例2

还是J 的海外基金,08年最大跌幅70%,基本跌的渣都没了(年底亏损减少了一些),规模由18亿美金跌到6千万,其中大部分是它自己的钱以及我们这些国内深度套牢散户的钱,海外机构的钱全部撤了。08年底,4万亿出来,我欲抄底,一名J公司前工作人员告诉我,他非常了解这个公司,很有韧劲,善于抄底,建议我抄它。可惜我的魂都飞了,哪敢抄它?结果09年大涨148%,亏损全部回来还赚钱了。换做其他人,公司规模缩水了96%,早心如死水,跳楼去了,老板的心理素质真过硬啊,底部敢满仓,再战,一年就捞回来。佩服!

案例3

国内一家非常低调私募B,12年投资创业板踩中地雷,重仓一只股票大批应收账款在利比亚,政府被推翻了,钱收不回来,天天跌停,净值很短时间大跌超过20%,并且无法出货,因为小股票成交量极小,只好干熬。要知道这家以稳健著称,即使08年最大跌幅也不超过5%,这次重创远远超过08年,惨!13年还是重仓创业板股票,大赚!到10月初,创业板大跌,我很担心,结果净值不跌,大喜,查了查它的重仓股,基本在9月底前都跑了。真是在哪儿跌到,在哪儿爬起,并且见好就收,不贪。

案例4

07年初,大盘达到3000点,谨慎的基金经理都比较担心了,Y基金也是这样,第一个从满仓到空仓的私募,结果空仓后发现不对,大盘还继续涨,知道自己错了,马上追进去,再涨,再空仓,又错了,再进去,反复折腾,最后07年赚70%多,业绩很一般,但6000点见顶后,大盘一路下跌到1600点,它的净值一点不受影响,完全没有熊市的样子。这就是专业!专业人士发现自己错了,马上认错,马上纠正,一路认错一路纠正,勉强跟上大盘。反观赵丹阳,错了就一条路走到黑!他不是第一个看空的,Y基金才是,但赵是不认错的,不纠错,这就是专业人士和草根人士的专业素养的差别。

案例5

H基金6000点到3000点一点不跌,3000点觉得跌得差不多了,看煤炭股业绩很好,重仓进去,巨跌,被迫斩仓。08年底,我觉得大盘见底了,问基金经理看不看好后市,答:谨慎!最后我少量加仓了他,不久他就觉得机会来了,马上空翻多,满仓杀入跌幅深重的煤炭股,一年业绩翻了一倍多,及时出货后,煤炭股还继续涨了不少。真是败也煤炭成也煤炭,并且见好就收才是好汉。09年他是表现最好的私募之一。不怕犯错,怕的是犯了错不会纠正,不敢纠正,不能败中取胜。优秀的基金经理的看法和观点也是经常改变的,他们也在不断修正自己的错误。敬畏市场,追随市场才是王道。动辄时间的玫瑰,动辄拉长到10几年几十年看投资业绩,其实更多是忽悠。张爱玲说:出名要趁早,又有人说:发财要趁早,40岁你有强哥的财富,还可以追奶茶妹妹,到了70岁你就是比比尔盖茨还有钱,奶茶妹妹也不会看你一眼。

这些事例基本让我形成一个看法,受过专业培训的基金经理更加靠谱,不是说他们不会犯错,而是他们犯错了,纠错能力强,所以不要担心他们的短期波动,长期来看专业人士的投资回报会更加可靠,更加具有可持续性。

最后,再来一个伦敦交易员多次引用过的案例吧

索罗斯过小时候逃脱纳粹追捕,“在我的一生中再没有比死亡更可怕的事了,只要不死,就有办法。”1987年股市崩盘,索罗斯的量子基金在这场股灾中损失6.5-8亿美元,跌幅甚至超过大盘,但他没有坐以待毙,而是认赔出场,低价出掉所有投资组合,然后用所剩的资金再加上融资建立美元仓位。到年底,量子基金的增长率重新回到14%,完成一次大逆转。

As Soros is fond of saying, "Invest first, investigate later." Even so, Soros refuses to bet when he doesn't have a view or when he knows he's wrong. Despite predicting the stock market crash in 1987, Soros placed a complex bet that didn't pan out. Once he realized his thesis was wrong, he sold, coolly taking some $350 million in losses and moving on to earn a positive return that year.

想活是本能,能活是本事,学会认输,保住现金,只要不死,就有办法

-------------------- 索罗斯

来源 伦敦交易员 ID:LondonFinance 综合《为什么期货交易者很容易逆势操作》来源:和讯网 作者:黄甦;故事来源:黑暗时代 来自:雪球;